گزارش بازار نفت آژانس بین المللی انرژی (OMR) یکی از معتبرترین و بهموقعترین منابع دادهها، پیشبینیها و تحلیلها در مورد بازار جهانی نفت در جهان است.

این گزارش شامل آمار دقیق و تفسیر در مورد عرضه، تقاضا، موجودیها، قیمتها و فعالیتهای پالایشی نفت و همچنین به عنوان تجارت نفت برای آژانس بین المللی انرژی و کشورهای منتخب غیر آژانس بین المللی انرژی.

تقاضای جهانی نفت قرار است در سال 2023 با 1.9 میلیون بشکه در روز افزایش یابد و به رکورد 101.7 میلیون بشکه در روز برسد که تقریباً نیمی از افزایش قیمت چین پس از لغو محدودیت های کووید است.

سوخت جت همچنان بزرگترین منبع رشد است، با افزایش 840 کیلوبیت در روز، تقاضای نفت OECD در سه ماهه چهارم 22 به میزان 900 کیلو بشکه در روز کاهش یافت، زیرا فعالیت صنعتی ضعیف و اثرات آب و هوا باعث کاهش مصرف شد، در حالی که تقاضای غیر OECD 500 کیلوبیت در روز بیشتر شد.

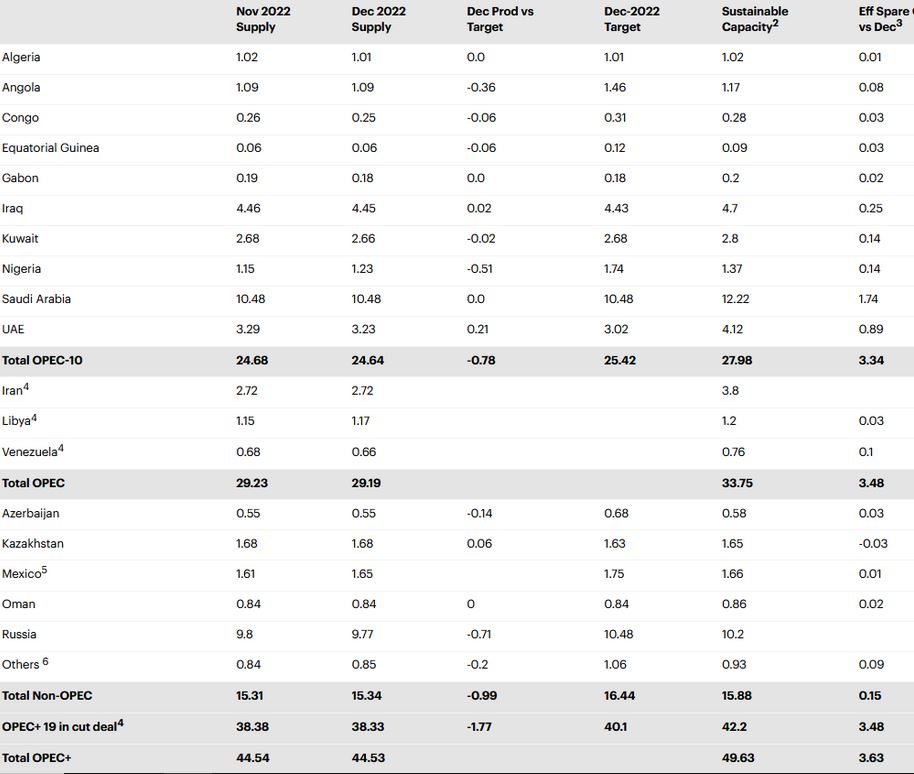

رشد عرضه جهانی نفت در سال 2023 به دنبال رشد 4.7 میلیون بشکه در روز به رهبری اوپک پلاس در سال گذشته به 1 میلیون بشکه در روز کاهش خواهد یافت. رشد کلی 1.9 میلیون بشکه در روز غیراوپک پلاس با افت 870 کیلوبیت در روز اوپک پلاس به دلیل کاهش پیش بینی شده در روسیه تعدیل خواهد شد.

ایالات متحده به عنوان منبع اصلی رشد عرضه در جهان قرار دارد و همراه با کانادا، برزیل و گویان برای دومین سال متوالی به رکورد تولید سالانه دست یافته است.

فعالیت جهانی پالایشگاه ها در ماه دسامبر ثابت بود، زیرا کارکردهای نفتی ایالات متحده به دلیل قطعی های مربوط به آب و هوا 910 کیلو بشکه در روز کاهش یافت، اما فعالیت های بیشتر در اروپا و آسیا این سقوط را جبران کرد.

پس از افزایش 2.1 میلیون بشکه در روز در سال 2022، ظرفیت پالایشگاه ها 1.5 میلیون بشکه در روز در سال 2023 رشد خواهد کرد که با افزایش 2.2 میلیون بشکه در روز ظرفیت بین سه ماهه چهارم و پایان سال 2023 کمک می کند.

صادرات نفت روسیه در ماه دسامبر 200 کیلو بشکه در روز در مترمربع کاهش یافت و به 7.8 میلیون بشکه در روز رسید، زیرا صادرات نفت خام به اتحادیه اروپا پس از اعمال تحریم نفت خام اتحادیه اروپا و سقف قیمت G7 کاهش یافت.

صادرات گازوئیل روسیه به بالاترین میزان در چند سال اخیر یعنی 1.2 میلیون بشکه در روز رسید که از این میزان 720 کیلوبیت در روز به مقصد اتحادیه اروپا بود. تخفیف های بی سابقه برای کلاس اورال معیار روسیه باعث شد درآمد روسیه با 3 میلیارد دلار کاهش به 12.6 میلیارد دلار برسد.

ذخایر جهانی نفت در ماه نوامبر 79.1 میلیون مگابایت در مترمربع افزایش یافت و به بالاترین سطح خود از اکتبر 2021 رسید. این افزایش به دلیل ذخایر غیر OECD (+43.9 میلیون مگابایت) و نفت روی آب (+38.1 میلیون مگابایت) بود.

در OECD، آزادسازی ذخایر دولتی افزایش اندک در دارایی های صنعت را جبران کرد. با 2779 مگابایت، ذخایر صنعت OECD 37.1 مگابایت بالاتر از یک سال قبل بود اما 125.9 مگابایت کمتر از میانگین پنج ساله خود بود.

معاملات آتی نفت خام معیار در ماه دسامبر روند خود را افزایش داد و قیمت برنت 9.51 دلار در هر بشکه کاهش یافت و به 81.34 دلار در هر بشکه رسید، برداشته شدن محدودیتهای کووید در چین کمک چندانی به تقویت احساسات نکرد در حالی که صادرات نفت روسیه انعطافپذیر بود.

قطعی پالایشگاه ها در ایالات متحده، ترک های محصول را برطرف کرد و نرخهای حملونقل برای حاملهای بزرگ نفت خام کاهش یافت، اما پیش از تحریم اتحادیه اروپا بر فرآوردههای نفتی روسیه، در مسیرهای تولید افزایش یافت.

دو کارت وحشی بر چشم انداز بازار نفت در سال 2023 مسلط هستند: روسیه و چین امسال ممکن است تقاضای نفت 1.9 میلیون بشکه در روز افزایش یابد و به 101.7 میلیون بشکه در روز برسد که بالاترین رقم تاریخ است و با کاهش عرضه روسیه تحت تأثیر کامل تحریم ها، توازن را محکم کند.

چین تقریباً نیمی از این رشد تقاضای جهانی را هدایت خواهد کرد، حتی با وجود نامشخص بودن شکل و سرعت بازگشایی آن.

افزایش بهره وری انرژی و فروش پررونق خودروهای الکتریکی رشد تقاضای جهانی در سال 2023 را نزدیک به 900 کیلوبیت در روز در سال جاری کاهش خواهد داد، اقداماتی از این دست به ویژه در بازار نفت با محدودیت عرضه حیاتی است.

بهبود آهسته تقاضا در نیمه دوم سال 23 حاکی از تداوم افزایش موجودی کالا مانند مواردی است که در سه ماهه سوم سال 22 شروع به ظهور کردند و در سه ماهه آخر سال 2022، علیرغم کاهش اهداف تولید اوپک پلاس و اختلال در عرضه ایالات متحده به دلیل طوفان های زمستانی، عرضه بیش از 1 میلیون بشکه در روز از تقاضا پیشی گرفت.

آب و هوای معتدل همراه با فعالیت صنعتی ضعیف برای کاهش تقاضای نفت در اروپا، تقاضا همچنین به دلیل قرنطینههای کووید در چین و کولاک زمستانی که سفر تعطیلات در ایالات متحده و کانادا را مختل کرد، محدود شد.

در نتیجه، تقاضای نفت در سه ماهه چهارم سال 22 در OECD به میزان 910 کیلو بشکه در روز سال به سال و به طور استثنایی 130 کیلو بشکه در روز در سال در چین کاهش یافت.

به نظر می رسد که بیشتر نفت مازاد به بازارهای نوظهور از جمله چین و نفتکش ها در دریا ختم شده است، تا پایان نوامبر، ذخایر غیر OECD مشاهده شده 75 میلیون مگابایت در سال گذشته در مقایسه با کاهش 233 مگابایتی در OECD که در آن 270 میلیون مگابایت ذخایر دولتی آزاد شد، افزایش یافت.

نفت روی آب 181 مگابایت افزایش یافت زیرا نفتکشها به دلیل تخصیص مجدد جریانهای روسیه، اکنون مجبورند مسافتهای بسیار طولانیتری را طی کنند.

پس از فروپاشی اولیه بارگیری روسیه پس از تحریم نفت خام اتحادیه اروپا و اعمال محدودیت قیمت G7 در 5 دسامبر، صادرات تا حدی بهبود یافت - که نشان دهنده درجه بالای عدم اطمینان برای چشم انداز است.

در ماه دسامبر به طور کلی، بارگیری نفت روسیه به طور متوسط 200 کیلو بشکه در روز کاهش یافت و به 7.8 میلیون بشکه در روز رسید، در حالی که کل عرضه نفت در 11.2 میلیون بشکه در روز ثابت ماند.

با این وجود، تخفیفهای بیسابقه قیمت در گریدهای صادراتی معیار روسیه تا 40 دلار در هر بشکه در مقایسه با خرما دریای شمال، درآمد ماه گذشته را با 3 میلیارد دلار کاهش به 12.6 میلیارد دلار کاهش داد - پایینترین میزان از فوریه 2021 در زمان نگارش معیار دریای شمال، در قیمتهای مختلف معامله میشد.

حدود 83 دلار در هر بشکه، 18 دلار در هر بشکه نسبت به اوج ماه نوامبر کاهش یافته و نسبت به سال گذشته تا حد زیادی بدون تغییر بوده است.

با این حال، با تأثیر تحریمهای غرب بر صادرات روسیه، تراز نفتی که به خوبی عرضه شده بود در آغاز سال 2023 میتواند به سرعت تشدید شود.

بازارهای محصولات، به ویژه گازوئیل، بیشتر در معرض خطر هستند، درست زمانی که رشد تقاضا بهبود می یابد. در ماه دسامبر، روسیه رکورد 1.2 میلیون بشکه در روز گازوئیل صادر کرد که 60 درصد آن به مقصد اتحادیه اروپا بود.

پس انداز مصرف نفت و سهام دولتی ارزش خود را برای مدیریت ریسک های بازار در طول بحران انرژی ناشی از حمله روسیه به اوکراین به اثبات رسانده است، حرکت رو به جلو، تسریع افزایش بهره وری، حمایت از جذب خودروهای برقی و مدیریت محتاطانه سهام دولتی بسیار مهم تر از همیشه خواهد بود.

منابع تازه از کارخانههای جدید در خاورمیانه و چین باعث آرامش بازار گازوئیل اروپا خواهد شد. دیزل چینی پس از افزایش سهمیههای صادراتی پکن در اواخر سال گذشته به اروپا وارد شده است.

لینک سایت مرجع

مالکیت معنوی مجله انرژی (energymag.ir) علامت تجاری ناشر است... سایر علائم تجاری مورد استفاده در این مقاله متعلق به دارندگان علامت تجاری مربوطه می باشد، ناشر وابسته یا مرتبط با دارندگان علامت تجاری نیست و توسط دارندگان علامت تجاری حمایت، تایید یا ایجاد نشده است، مگر اینکه خلاف آن ذکر شده باشد و هیچ ادعایی از سوی ناشر نسبت به حقوق مربوط به علائم تجاری شخص ثالث وجود ندارد.

آیا محتوای این مطلب/مقاله را می پسندید؟

مطالب مرتبط

تبلیغات در مجله انرژی

تبلیغات در مجله انرژی